Het openen van een bankrekening is niet zo eenvoudig als naar een bankier lopen en je geld overhandigen. Het maken van een nieuw account vereist een beetje voorbereiding en nadenken. U moet bijvoorbeeld beslissen welk type account u wilt en hoe u het wilt gebruiken. Gelukkig, terwijl bankjargon intimiderend kan zijn, is dit proces niet moeilijk als je eenmaal een paar basisprincipes van het bankwezen kent. Volg stap voor stap om uw eerste account in te stellen.

Deel een van de drie:

Een basisaccount openen

-

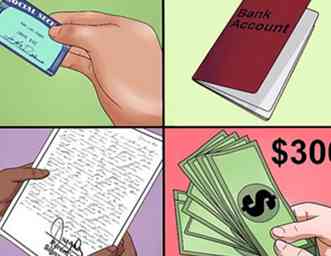

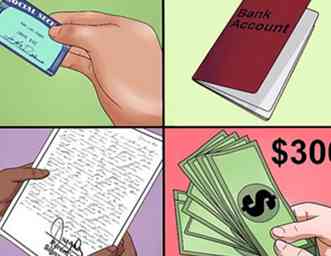

1 Zorg ervoor dat u in aanmerking komt om een account te openen. Voordat u naar de bank gaat, is het verstandig om te controleren of u voldoet aan alle criteria voor het openen van een account. Over het algemeen hebben de meeste banken het volgende nodig:

1 Zorg ervoor dat u in aanmerking komt om een account te openen. Voordat u naar de bank gaat, is het verstandig om te controleren of u voldoet aan alle criteria voor het openen van een account. Over het algemeen hebben de meeste banken het volgende nodig: - Als u jonger bent dan 18 jaar, kunnen sommige banken van uw ouders eisen dat zij enkele formulieren ondertekenen wanneer u uw account maakt. Niet alle banken doen dit, dus als u niet wilt dat uw ouders betrokken zijn bij uw bankzaken, probeer dan een e-mail te sturen naar banken voordat u ze gaat raadplegen met de vraag of zij uw ouders moeten laten ondertekenen.

- U moet een geldig legitimatiebewijs hebben en bereid zijn om basisinformatie over uzelf te delen. In de VS heeft u meestal uw sofinummer nodig.[1]

- Je moet minimaal het minimumbedrag hebben om je account te openen. Dit kan variëren op basis van de bank en het account dat u kiest. Een basisbankrekening van de Bank of America vereist bijvoorbeeld een minimale storting van $ 300.[2]

-

2 Kies de bank die het beste bij u past. Niet alle banken zijn hetzelfde, zelfs als het gaat om elementaire persoonlijke accounts. Het kan heel verstandig zijn om contact op te nemen met de banken in uw omgeving om te bespreken wat u precies zou krijgen als u een basisaccount zou openen. Hoewel alle banken verschillend zijn, kunnen ze over het algemeen in twee algemene categorieën worden onderverdeeld: grote ketenbanken en kleinere lokale banken. Zie hieronder:[3]

2 Kies de bank die het beste bij u past. Niet alle banken zijn hetzelfde, zelfs als het gaat om elementaire persoonlijke accounts. Het kan heel verstandig zijn om contact op te nemen met de banken in uw omgeving om te bespreken wat u precies zou krijgen als u een basisaccount zou openen. Hoewel alle banken verschillend zijn, kunnen ze over het algemeen in twee algemene categorieën worden onderverdeeld: grote ketenbanken en kleinere lokale banken. Zie hieronder:[3] - Grote kettingbanken: Grote banken hebben meestal vestigingen in de meeste steden en dorpen in het hele land, wat betekent dat u in principe dezelfde service kunt krijgen, waar u ook heen gaat. Deze brede dekking kan u helpen kosten te vermijden die u moet betalen voor het gebruik van de diensten van andere banken (zoals geldautomaten, etc.). Grote banken hebben meestal ook de middelen om diensten aan te bieden, zoals 24-uurs hulplijnen voor hun klanten. Bovendien hebben deze banken de neiging om een stabiele, vertrouwde reputatie te hebben - het is onwaarschijnlijk dat ze zullen falen of u met "verrassings" -problemen zullen presenteren.

- Kleinere lokale banken: Kleine banken bieden een meer persoonlijke, menselijke ervaring. Ze zijn op verschillende manieren vriendelijker dan grote banken - niet alleen zullen ze bereid zijn om meer persoonlijke, persoonlijke aandacht te bieden, maar ze zullen vaak bereid zijn om met je te werken wanneer er iets misgaat (zoals jij overdispositie van uw rekening). Kleinere banken brengen meestal ook kleinere kosten in rekening voor het gebruik van hun diensten. Kleinere banken investeren hun geld vaak in de lokale gemeenschap, in plaats van in nationale of multinationale grote projecten waar kettingbanken mogelijk in investeren. Anderzijds falen kleinere banken vaker dan grote banken (dit is echter nog steeds zeer zeldzaam) . Daarnaast zijn kredietverenigingen een andere optie voor bankieren. Kredietunies zijn non-profit financiële instellingen, vaak met een missie om "gemeenschapsgericht" te zijn en "mensen te dienen, geen winst." Kredietunies hebben hun diensten met succes toegankelijk gemaakt door samen te werken met andere kredietverenigingen om shared branch banking aan te bieden en geldautomaten. [4]

-

3 Kies het gewenste type account. Meestal is het een regelmatige controle wanneer iemand zijn of haar eerste bankrekening opent of spaargeld account (of beide). Met beide soorten rekeningen kunt u uw geld veilig bij de bank opslaan en intrekken wanneer u het nodig heeft. Elk type account is echter het beste voor verschillende taken. Zie hieronder:

3 Kies het gewenste type account. Meestal is het een regelmatige controle wanneer iemand zijn of haar eerste bankrekening opent of spaargeld account (of beide). Met beide soorten rekeningen kunt u uw geld veilig bij de bank opslaan en intrekken wanneer u het nodig heeft. Elk type account is echter het beste voor verschillende taken. Zie hieronder: - Controle: Een betaalrekening is wat de meeste mensen gebruiken voor dagelijkse aankopen. Met een betaalrekening krijgt u een chequeboek en een betaalpas waarmee u dingen kunt betalen met het geld in uw account. Geld op een betaalrekening verandert niet in de loop van de tijd - als u meer geld wilt, moet u het in uzelf plaatsen.

- besparing: Zoals de naam al doet vermoeden, is een spaarrekening het beste om op lange termijn geld te besparen. Geld op een spaarrekening wint langzaam interesseren - met andere woorden, de bank betaalt u een klein bedrag voor het opslaan van uw geld mee. Hoe meer geld u in het account hebt en hoe langer u het opslaat, hoe meer rente u krijgt. U kunt nog steeds geld opnemen van een spaarrekening bij banken en geldautomaten, maar u kunt dit over het algemeen niet gebruiken voor cheques en pinbetalingen.

- Als u genoeg geld heeft om aan de minimale storting voor beiden te voldoen, is het hebben van zowel een betaal- als een spaarrekening meestal het beste. U kunt de betaalrekening gebruiken voor uw dagelijkse uitgaven en extra geld in uw spaargeld stoppen om rente te maken.

-

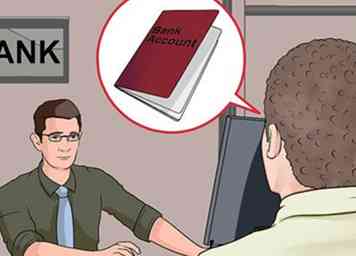

4 Ga naar uw bank en vraag om een account te openen. Het persoonlijk openen van een account is meestal de beste optie voor first-time accounthouders. Een groot voordeel van het persoonlijk openen van een account is dat u de verteller al uw vragen kunt stellen en onmiddellijk antwoord krijgt (in tegenstelling tot het wachten dat u online of aan de telefoon moet doen). Omdat u de formulieren kunt ondertekenen en ter plaatse uw bevestigingsdocumenten kunt ontvangen, is het openen van een account meestal ook sneller in persoon.

4 Ga naar uw bank en vraag om een account te openen. Het persoonlijk openen van een account is meestal de beste optie voor first-time accounthouders. Een groot voordeel van het persoonlijk openen van een account is dat u de verteller al uw vragen kunt stellen en onmiddellijk antwoord krijgt (in tegenstelling tot het wachten dat u online of aan de telefoon moet doen). Omdat u de formulieren kunt ondertekenen en ter plaatse uw bevestigingsdocumenten kunt ontvangen, is het openen van een account meestal ook sneller in persoon. - De rest van dit gedeelte gaat ervan uit dat je een account persoonlijk opent. Afhankelijk van uw bank kunt u echter ook een account openen via de telefoon of zelfs online. Deze opties variëren van bank tot bank - niet alle banken zullen u op deze manier uw account laten openen.

-

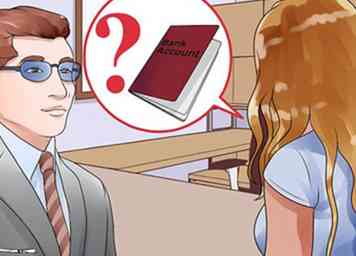

5 Stel belangrijke vragen voordat je je account voltooit. Het is nu een uitstekend moment om om opheldering te vragen over problemen met uw account die u niet begrijpt.Hieronder staan een paar suggesties voor vragen die u misschien wilt stellen, maar wees niet bang om andere mensen te vragen die bij u opkomen.

5 Stel belangrijke vragen voordat je je account voltooit. Het is nu een uitstekend moment om om opheldering te vragen over problemen met uw account die u niet begrijpt.Hieronder staan een paar suggesties voor vragen die u misschien wilt stellen, maar wees niet bang om andere mensen te vragen die bij u opkomen. - Zijn er maandelijkse kosten voor het onderhouden van dit account? Zo ja, wat is het?

- Is er een minimum saldo dat ik moet behouden binnen dit account? Zo ja, wat is het? Welke soorten kosten zijn van toepassing als ik onder die limiet ga?

- Wat is de rentevoet van mijn spaarrekening? Hoe vaak genereert interesse?

- Is er een limiet aan het aantal transacties (stortingen / opnames, cheque schrijven, ATM-gebruik) die ik per maand heb?

- Waar kan ik contant geld opnemen zonder hiervoor kosten te betalen? Wat zijn de kosten voor het gebruik van een geldautomaat die niet van deze bank is?

- Is het account dat ik aanvraag, verzekerd door een depositogarantiestelsel (DGS)?[5]

-

6 Verstrek de nodige informatie om uw account aan te maken. Zoals hierboven vermeld, vereist het openen van een betaalrekening enkele basis stukjes persoonlijke informatie. U mei of mag niet moet documentatie overleggen om deze persoonlijke informatie te bewijzen. Dit is afhankelijk van de exacte bank waarmee u een account opent. Over het algemeen is het een goed idee om:

6 Verstrek de nodige informatie om uw account aan te maken. Zoals hierboven vermeld, vereist het openen van een betaalrekening enkele basis stukjes persoonlijke informatie. U mei of mag niet moet documentatie overleggen om deze persoonlijke informatie te bewijzen. Dit is afhankelijk van de exacte bank waarmee u een account opent. Over het algemeen is het een goed idee om: - Het bewijs dat u bent wie u zegt dat u bent: laat een door de overheid uitgegeven identiteitsbewijs met uw foto erop (een rijbewijs of een paspoort is het beste).

- Bewijs van adres: een telefoonrekening, rijbewijs of een ander officieel document met uw naam en adres zal meestal doen.

- Het bewijs dat u een geregistreerd staatsburger bent: de bank zal u om uw sofinummer, belastingidentificatienummer of werkgeversidentificatienummer vragen om ervoor te zorgen dat u 'bij de overheid' staat geregistreerd. Zolang u dit aantal kent, hoeft u uw socialezekerheidskaart, enz. Over het algemeen niet bij u te hebben.

-

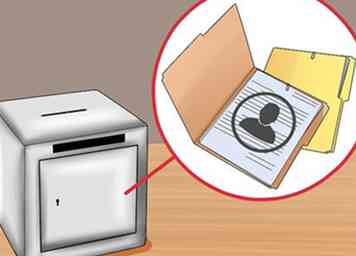

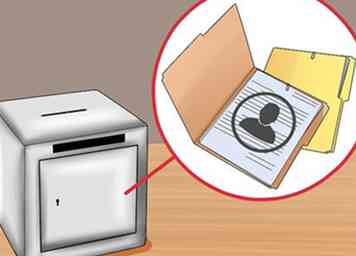

7 Bewaar de accountdocumenten die u veilig ontvangt. Wanneer u klaar bent met het voltooien van uw account, ontvangt u documenten die belangrijke informatie over uw account bevatten. Bewaar deze op een veilige plaats, zoals een kluis. Laat mensen die u niet vertrouwt, niet naar deze documenten gaan - ze kunnen ze mogelijk voor kwaadwillende doeleinden gebruiken. Als je kunt, is het een verstandig idee om de volgende informatie in het geheugen vast te leggen, zodat je in de toekomst niet meer hoeft te vertrouwen op de documenten:

7 Bewaar de accountdocumenten die u veilig ontvangt. Wanneer u klaar bent met het voltooien van uw account, ontvangt u documenten die belangrijke informatie over uw account bevatten. Bewaar deze op een veilige plaats, zoals een kluis. Laat mensen die u niet vertrouwt, niet naar deze documenten gaan - ze kunnen ze mogelijk voor kwaadwillende doeleinden gebruiken. Als je kunt, is het een verstandig idee om de volgende informatie in het geheugen vast te leggen, zodat je in de toekomst niet meer hoeft te vertrouwen op de documenten: - Uw viercijferige pincode: u hebt dit nodig om uw bankpas te gebruiken voor aankopen.

- Uw bankrekeningnummer: dit hebt u nodig voor financiële taken zoals het instellen van directe stortingen

- Uw sofinummer: dit heeft u nodig voor verschillende fiscale en financiële taken in de toekomst

- Als u denkt dat uw accountgegevens in verkeerde handen zijn gevallen, kunt u altijd contact opnemen met uw bank en een "blokkering" in uw account aanvragen om ongeoorloofd gebruik te voorkomen.

Tweede deel van de drie:

De functies van uw account gebruiken

-

1 Trek geld op van uw account wanneer dat nodig is. Het grootste voordeel van het hebben van een bankrekening is dat het een veilige manier is om uw geld op te slaan. Geld op de bank kan niet worden verloren of gestolen - het is van jou totdat je het uitgeeft. Zelfs in het onwaarschijnlijke geval dat uw bank wordt beroofd, is uw geld verzekerd door de overheid, dus u zult het niet verliezen.[6] Als u het geld op uw bankrekening wilt krijgen, moet u een terugtrekking. Er zijn verschillende manieren om dit te doen:

1 Trek geld op van uw account wanneer dat nodig is. Het grootste voordeel van het hebben van een bankrekening is dat het een veilige manier is om uw geld op te slaan. Geld op de bank kan niet worden verloren of gestolen - het is van jou totdat je het uitgeeft. Zelfs in het onwaarschijnlijke geval dat uw bank wordt beroofd, is uw geld verzekerd door de overheid, dus u zult het niet verliezen.[6] Als u het geld op uw bankrekening wilt krijgen, moet u een terugtrekking. Er zijn verschillende manieren om dit te doen: - Bezoek de bank persoonlijk en vul een herroepingsformulier in. Meestal hebt u hiervoor uw accountnummer en persoonlijke basisinformatie nodig. Enigszins tijdrovend in vergelijking met de andere opties, maar noodzakelijk voor speciale taken zoals grote opnames.

- Gebruik een geldautomaat. Zie hieronder voor meer informatie.

- Online. In dit geval zijn uw geldopnames meestal beperkt tot overdrachten tussen rekeningen en betalingen aan andere personen - u kunt geen contant geld online krijgen. Zie hieronder voor meer informatie.

-

2 Krijg geld van een geldautomaat. Geldautomaten (geldautomaten) zijn een handige manier om contant geld te krijgen als u onderweg bent. Geldautomaten bevinden zich bij bijna alle banken. Bovendien kunt u ze meestal vinden in handelsgebieden, zoals winkelcentra, supermarkten en enkele restaurants.

2 Krijg geld van een geldautomaat. Geldautomaten (geldautomaten) zijn een handige manier om contant geld te krijgen als u onderweg bent. Geldautomaten bevinden zich bij bijna alle banken. Bovendien kunt u ze meestal vinden in handelsgebieden, zoals winkelcentra, supermarkten en enkele restaurants. - Als u een geldautomaat wilt gebruiken, moet u de viercijferige pincode van uw betaalrekening weten. Zie ons ATM-artikel voor gedetailleerde instructies.

- Het is altijd het beste om de geldautomaten van uw eigen bank te gebruiken waar mogelijk. Meestal moet u een kleine vergoeding betalen voor het gebruik van geldautomaten die niet bij uw bank horen. Merk ook op dat uw bank mogelijk een limiet heeft op het aantal keren dat u zijn eigen geldautomaten per maand mag gebruiken zonder hiervoor kosten te ontvangen.

Maar voordat u uw pinautomaat of betaalpas kunt gebruiken om transacties te verrichten, kunnen deze online of offline zijn, zoals het opnemen van geld van uw rekening met behulp van een pinautomaat, dan moet u uw betaalpas activeren.[7] De procedure voor het activeren van een bankpas verschilt van bank tot bank, dus u moet uw bank vragen naar de procedure die moet worden gevolgd om uw bankpas of pinpas te activeren.

-

1 Schrijf cheques om te betalen voor aankopen. Een andere manier om uw bankrekening te gebruiken om te betalen voor aankopen is om een cheque te schrijven. Dit is een handige optie als u geen geld bij de hand hebt. Een cheque is eigenlijk een officieel stukje papier waaruit blijkt dat je belooft iemand een bepaald bedrag te betalen. Wanneer de persoon die u schrijft de cheque gebruikt om deze naar de bank te brengen, zal hij het geld van uw rekening gebruiken om te betalen.

1 Schrijf cheques om te betalen voor aankopen. Een andere manier om uw bankrekening te gebruiken om te betalen voor aankopen is om een cheque te schrijven. Dit is een handige optie als u geen geld bij de hand hebt. Een cheque is eigenlijk een officieel stukje papier waaruit blijkt dat je belooft iemand een bepaald bedrag te betalen. Wanneer de persoon die u schrijft de cheque gebruikt om deze naar de bank te brengen, zal hij het geld van uw rekening gebruiken om te betalen. - Zie ons artikel over het schrijven van cheques voor meer informatie.

- Zorg ervoor dat u genoeg geld in uw account heeft om uw aankoop te betalen voordat u uw cheque uitschrijft. als jij niet doen, uw cheque "kaatst". Dit betekent dat de betaling niet door zal gaan, dat u een vergoeding moet betalen en dat u nog steeds verantwoordelijk zult worden gehouden voor het geld.

- Sommige banken bieden diensten voor 'overdraft protection' aan voor het schrijven van cheques. In deze gevallen, wanneer u een cheque schrijft dat u niet genoeg geld heeft om te betalen, kan uw bank u het geld "spotten" om de aankoop te dekken.U moet nog steeds een vergoeding betalen, maar u hoeft niet te maken te krijgen met de check-bouncing.

-

2 Doe een aanbetaling om meer geld aan uw account toe te voegen. Wanneer u meer geld op uw bankrekeningen wilt storten, moet u een storting doen. Net als bij opnames, zijn er verschillende manieren om dit te doen:

2 Doe een aanbetaling om meer geld aan uw account toe te voegen. Wanneer u meer geld op uw bankrekeningen wilt storten, moet u een storting doen. Net als bij opnames, zijn er verschillende manieren om dit te doen: - Breng uw geld of vraag het aan bij uw bank. U moet een stortingsformulier invullen, waarvoor u uw rekeningnummer moet opgeven.

- Gebruik een geldautomaat. Tegenwoordig kunt u met veel geldautomaten (vooral bij geldautomaten) geld storten. Meestal moet u dit doen in een van de pinautomaten van uw eigen bank.

- Gebruik mobiele stortingsservices. Een relatief nieuwe manier om cheques te storten, is door een foto van de cheque te maken met uw mobiele telefoon en deze naar de bank te sturen. Hiervoor moet u meestal de mobiele app van uw bank downloaden. Klik hier bijvoorbeeld voor instructies voor de mobiele cheque-depositoservice van Bank of America. Merk op dat niet alle banken dit aanbieden.

-

3 Probeer de online bankfuncties van uw bank. Tegenwoordig bieden bijna alle banken een soort online-opties voor het online bekijken en beheren van uw bankrekeningen. Meestal wordt u gevraagd om deze in te stellen wanneer u uw account voor het eerst opent. Deze services verschillen van bank tot bank en van account tot account. Over het algemeen zullen de meeste banken bieden:

3 Probeer de online bankfuncties van uw bank. Tegenwoordig bieden bijna alle banken een soort online-opties voor het online bekijken en beheren van uw bankrekeningen. Meestal wordt u gevraagd om deze in te stellen wanneer u uw account voor het eerst opent. Deze services verschillen van bank tot bank en van account tot account. Over het algemeen zullen de meeste banken bieden: - Veilige online login-opties op de officiële site van de bank

- De mogelijkheid om de saldo's van uw rekeningen te bekijken

- De mogelijkheid om een record van aankopen, opnames en stortingen voor elk account te bekijken

- De mogelijkheid om geld over te zetten tussen accounts

- De mogelijkheid om geld naar andere personen te sturen

-

4 Stel een directe storting in om het handhaven van een balans eenvoudiger te maken. Wil je niet elke keer dat je wordt betaald een reis naar de bank maken? De meeste werkgevers bieden de mogelijkheid om betaald te worden rechtstreeks op uw bankrekening - dit wordt 'directe storting' genoemd. In dit geval worden belastingen ingetrokken voordat het geld op uw account is bijgeschreven.

4 Stel een directe storting in om het handhaven van een balans eenvoudiger te maken. Wil je niet elke keer dat je wordt betaald een reis naar de bank maken? De meeste werkgevers bieden de mogelijkheid om betaald te worden rechtstreeks op uw bankrekening - dit wordt 'directe storting' genoemd. In dit geval worden belastingen ingetrokken voordat het geld op uw account is bijgeschreven. - Neem contact op met de salarisadministratie van uw werkgever als u een directe storting wilt doen. Hiervoor moet u meestal een aantal formulieren invullen en informatie verstrekken over uw bankrekening (zoals uw rekeningnummer).

Derde deel van de drie:

Speciale accounts instellen

-

1 Overweeg om uw betaal- en spaarrekeningen te koppelen. Als u twee afzonderlijke accounts aan elkaar koppelt, betekent dit meestal dat de gelden van de ene account beschikbaar worden gesteld aan de andere voor speciale uitgaven. Als u bijvoorbeeld uw betaal- en spaarrekeningen koppelt, kunt u bij sommige banken het geld van de spaarrekening gebruiken om rekening-courantkredieten op uw betaalrekening te dekken.[8] Andere voordelen zijn:

1 Overweeg om uw betaal- en spaarrekeningen te koppelen. Als u twee afzonderlijke accounts aan elkaar koppelt, betekent dit meestal dat de gelden van de ene account beschikbaar worden gesteld aan de andere voor speciale uitgaven. Als u bijvoorbeeld uw betaal- en spaarrekeningen koppelt, kunt u bij sommige banken het geld van de spaarrekening gebruiken om rekening-courantkredieten op uw betaalrekening te dekken.[8] Andere voordelen zijn: - Vermijden van bepaalde soorten minimum saldo kosten

- Het ontvangen van een gecombineerd rekeningoverzicht in plaats van twee afzonderlijke

- Gemakkelijkere overdracht van geld tussen accounts mogelijk maken.

-

2 Overweeg een gezamenlijk account te maken met iemand anders. Wanneer u een account bij een andere persoon opent, wordt dit een 'gezamenlijk account' genoemd. Echtparen openen vaak een van deze accounts, maar twee mensen kunnen dit doen. Jij en de co-account opener hebben gelijk bezit over al het geld in de account en kunnen profiteren van alle diensten die bij de account horen. Elke eigenaar kan geld storten of opnemen zonder de andere houder te hoeven antwoorden.

2 Overweeg een gezamenlijk account te maken met iemand anders. Wanneer u een account bij een andere persoon opent, wordt dit een 'gezamenlijk account' genoemd. Echtparen openen vaak een van deze accounts, maar twee mensen kunnen dit doen. Jij en de co-account opener hebben gelijk bezit over al het geld in de account en kunnen profiteren van alle diensten die bij de account horen. Elke eigenaar kan geld storten of opnemen zonder de andere houder te hoeven antwoorden. - Om deze redenen is het belangrijk om alleen een gezamenlijk account te openen met iemand die u absoluut vertrouwt. Er is bijvoorbeeld niets dat de bank kan doen om te voorkomen dat een eigenaar al het geld van de rekening afhaalt zonder de kennisgeving van de ander.[9]

- Om een gezamenlijk account te maken, moeten beide accounthouders instemmen met de voorwaarden van het account en hun eigen exemplaar van de formulieren voor het aanmaken van het account invullen. Dit betekent dat elke persoon een ID, sofinummer, etc. moet opgeven.

- Over het algemeen dragen de meeste gemeenschappelijke rekeningen de 'rechten van overlevingspensioen'. Dit betekent dat als een van de gezamenlijke accounteigenaars sterft, de overgebleven eigenaar al het geld op de rekening krijgt.[10]

-

3 Overweeg een high-renteaccount te openen. Wilt u meer rente verdienen over het geld dat u langdurig op uw bankrekening opslaat? Veel banken bieden speciale opties voor het starten van accounts met hogere dan normale rentetarieven. Dit verhoogt uw inkomsten op de lange termijn, maar meestal moet u aan bepaalde voorwaarden voldoen om deze accounts te houden. Zie hieronder voor meer informatie:

3 Overweeg een high-renteaccount te openen. Wilt u meer rente verdienen over het geld dat u langdurig op uw bankrekening opslaat? Veel banken bieden speciale opties voor het starten van accounts met hogere dan normale rentetarieven. Dit verhoogt uw inkomsten op de lange termijn, maar meestal moet u aan bepaalde voorwaarden voldoen om deze accounts te houden. Zie hieronder voor meer informatie: - Hoge rentebesparingen: Dit account heeft alle voordelen van een reguliere spaarrekening, maar heeft een hoger minimum-saldo (dat wil zeggen dat u meer geld op de rekening moet houden). Je kunt ook worden beperkt in termen van hoe vaak je je kunt terugtrekken. In ruil daarvoor verdien je hogere rente.

- Rente controleren: Dit account bevat alles wat een regulier betaalaccount heeft (ATM-privileges, chequeboekjes, enz.), Maar het bevat een rentevoet, dus het werkt een beetje als een regulier spaaraccount. De maandelijkse onderhoudskosten voor deze accounts zijn echter meestal hoger. Dit betekent dat het in uw belang is om voldoende geld op uw account te houden, zodat de rente zwaarder weegt dan de maandelijkse kosten.

-

4 Overweeg een certificaat van storting (CD) voor langetermijnwinst. Wanneer u uw geld op een CD zet, stemt u er wettelijk mee in om het voor een bepaalde tijd op te bergen. Dit varieert meestal van enkele maanden tot ongeveer vijf jaar.[11] Gedurende deze tijd mag u geen geld van de CD toevoegen of verwijderen. Omdat u ermee instemt dat de bank uw geld "ongeacht wat" heeft, gedurende de afgesproken tijdsduur, hebben CD's meestal hogere rentetarieven dan basisspaarrekeningen.

4 Overweeg een certificaat van storting (CD) voor langetermijnwinst. Wanneer u uw geld op een CD zet, stemt u er wettelijk mee in om het voor een bepaalde tijd op te bergen. Dit varieert meestal van enkele maanden tot ongeveer vijf jaar.[11] Gedurende deze tijd mag u geen geld van de CD toevoegen of verwijderen. Omdat u ermee instemt dat de bank uw geld "ongeacht wat" heeft, gedurende de afgesproken tijdsduur, hebben CD's meestal hogere rentetarieven dan basisspaarrekeningen.

Minotauromaquia

Minotauromaquia

1 Zorg ervoor dat u in aanmerking komt om een account te openen. Voordat u naar de bank gaat, is het verstandig om te controleren of u voldoet aan alle criteria voor het openen van een account. Over het algemeen hebben de meeste banken het volgende nodig:

1 Zorg ervoor dat u in aanmerking komt om een account te openen. Voordat u naar de bank gaat, is het verstandig om te controleren of u voldoet aan alle criteria voor het openen van een account. Over het algemeen hebben de meeste banken het volgende nodig:  2 Kies de bank die het beste bij u past. Niet alle banken zijn hetzelfde, zelfs als het gaat om elementaire persoonlijke accounts. Het kan heel verstandig zijn om contact op te nemen met de banken in uw omgeving om te bespreken wat u precies zou krijgen als u een basisaccount zou openen. Hoewel alle banken verschillend zijn, kunnen ze over het algemeen in twee algemene categorieën worden onderverdeeld: grote ketenbanken en kleinere lokale banken. Zie hieronder:[3]

2 Kies de bank die het beste bij u past. Niet alle banken zijn hetzelfde, zelfs als het gaat om elementaire persoonlijke accounts. Het kan heel verstandig zijn om contact op te nemen met de banken in uw omgeving om te bespreken wat u precies zou krijgen als u een basisaccount zou openen. Hoewel alle banken verschillend zijn, kunnen ze over het algemeen in twee algemene categorieën worden onderverdeeld: grote ketenbanken en kleinere lokale banken. Zie hieronder:[3]  3 Kies het gewenste type account. Meestal is het een regelmatige controle wanneer iemand zijn of haar eerste bankrekening opent of spaargeld account (of beide). Met beide soorten rekeningen kunt u uw geld veilig bij de bank opslaan en intrekken wanneer u het nodig heeft. Elk type account is echter het beste voor verschillende taken. Zie hieronder:

3 Kies het gewenste type account. Meestal is het een regelmatige controle wanneer iemand zijn of haar eerste bankrekening opent of spaargeld account (of beide). Met beide soorten rekeningen kunt u uw geld veilig bij de bank opslaan en intrekken wanneer u het nodig heeft. Elk type account is echter het beste voor verschillende taken. Zie hieronder:  4 Ga naar uw bank en vraag om een account te openen. Het persoonlijk openen van een account is meestal de beste optie voor first-time accounthouders. Een groot voordeel van het persoonlijk openen van een account is dat u de verteller al uw vragen kunt stellen en onmiddellijk antwoord krijgt (in tegenstelling tot het wachten dat u online of aan de telefoon moet doen). Omdat u de formulieren kunt ondertekenen en ter plaatse uw bevestigingsdocumenten kunt ontvangen, is het openen van een account meestal ook sneller in persoon.

4 Ga naar uw bank en vraag om een account te openen. Het persoonlijk openen van een account is meestal de beste optie voor first-time accounthouders. Een groot voordeel van het persoonlijk openen van een account is dat u de verteller al uw vragen kunt stellen en onmiddellijk antwoord krijgt (in tegenstelling tot het wachten dat u online of aan de telefoon moet doen). Omdat u de formulieren kunt ondertekenen en ter plaatse uw bevestigingsdocumenten kunt ontvangen, is het openen van een account meestal ook sneller in persoon.  5 Stel belangrijke vragen voordat je je account voltooit. Het is nu een uitstekend moment om om opheldering te vragen over problemen met uw account die u niet begrijpt.Hieronder staan een paar suggesties voor vragen die u misschien wilt stellen, maar wees niet bang om andere mensen te vragen die bij u opkomen.

5 Stel belangrijke vragen voordat je je account voltooit. Het is nu een uitstekend moment om om opheldering te vragen over problemen met uw account die u niet begrijpt.Hieronder staan een paar suggesties voor vragen die u misschien wilt stellen, maar wees niet bang om andere mensen te vragen die bij u opkomen.  6 Verstrek de nodige informatie om uw account aan te maken. Zoals hierboven vermeld, vereist het openen van een betaalrekening enkele basis stukjes persoonlijke informatie. U mei of mag niet moet documentatie overleggen om deze persoonlijke informatie te bewijzen. Dit is afhankelijk van de exacte bank waarmee u een account opent. Over het algemeen is het een goed idee om:

6 Verstrek de nodige informatie om uw account aan te maken. Zoals hierboven vermeld, vereist het openen van een betaalrekening enkele basis stukjes persoonlijke informatie. U mei of mag niet moet documentatie overleggen om deze persoonlijke informatie te bewijzen. Dit is afhankelijk van de exacte bank waarmee u een account opent. Over het algemeen is het een goed idee om:  7 Bewaar de accountdocumenten die u veilig ontvangt. Wanneer u klaar bent met het voltooien van uw account, ontvangt u documenten die belangrijke informatie over uw account bevatten. Bewaar deze op een veilige plaats, zoals een kluis. Laat mensen die u niet vertrouwt, niet naar deze documenten gaan - ze kunnen ze mogelijk voor kwaadwillende doeleinden gebruiken. Als je kunt, is het een verstandig idee om de volgende informatie in het geheugen vast te leggen, zodat je in de toekomst niet meer hoeft te vertrouwen op de documenten:

7 Bewaar de accountdocumenten die u veilig ontvangt. Wanneer u klaar bent met het voltooien van uw account, ontvangt u documenten die belangrijke informatie over uw account bevatten. Bewaar deze op een veilige plaats, zoals een kluis. Laat mensen die u niet vertrouwt, niet naar deze documenten gaan - ze kunnen ze mogelijk voor kwaadwillende doeleinden gebruiken. Als je kunt, is het een verstandig idee om de volgende informatie in het geheugen vast te leggen, zodat je in de toekomst niet meer hoeft te vertrouwen op de documenten:  1 Trek geld op van uw account wanneer dat nodig is. Het grootste voordeel van het hebben van een bankrekening is dat het een veilige manier is om uw geld op te slaan. Geld op de bank kan niet worden verloren of gestolen - het is van jou totdat je het uitgeeft. Zelfs in het onwaarschijnlijke geval dat uw bank wordt beroofd, is uw geld verzekerd door de overheid, dus u zult het niet verliezen.[6] Als u het geld op uw bankrekening wilt krijgen, moet u een terugtrekking. Er zijn verschillende manieren om dit te doen:

1 Trek geld op van uw account wanneer dat nodig is. Het grootste voordeel van het hebben van een bankrekening is dat het een veilige manier is om uw geld op te slaan. Geld op de bank kan niet worden verloren of gestolen - het is van jou totdat je het uitgeeft. Zelfs in het onwaarschijnlijke geval dat uw bank wordt beroofd, is uw geld verzekerd door de overheid, dus u zult het niet verliezen.[6] Als u het geld op uw bankrekening wilt krijgen, moet u een terugtrekking. Er zijn verschillende manieren om dit te doen:  2 Krijg geld van een geldautomaat. Geldautomaten (geldautomaten) zijn een handige manier om contant geld te krijgen als u onderweg bent. Geldautomaten bevinden zich bij bijna alle banken. Bovendien kunt u ze meestal vinden in handelsgebieden, zoals winkelcentra, supermarkten en enkele restaurants.

2 Krijg geld van een geldautomaat. Geldautomaten (geldautomaten) zijn een handige manier om contant geld te krijgen als u onderweg bent. Geldautomaten bevinden zich bij bijna alle banken. Bovendien kunt u ze meestal vinden in handelsgebieden, zoals winkelcentra, supermarkten en enkele restaurants.  1 Schrijf cheques om te betalen voor aankopen. Een andere manier om uw bankrekening te gebruiken om te betalen voor aankopen is om een cheque te schrijven. Dit is een handige optie als u geen geld bij de hand hebt. Een cheque is eigenlijk een officieel stukje papier waaruit blijkt dat je belooft iemand een bepaald bedrag te betalen. Wanneer de persoon die u schrijft de cheque gebruikt om deze naar de bank te brengen, zal hij het geld van uw rekening gebruiken om te betalen.

1 Schrijf cheques om te betalen voor aankopen. Een andere manier om uw bankrekening te gebruiken om te betalen voor aankopen is om een cheque te schrijven. Dit is een handige optie als u geen geld bij de hand hebt. Een cheque is eigenlijk een officieel stukje papier waaruit blijkt dat je belooft iemand een bepaald bedrag te betalen. Wanneer de persoon die u schrijft de cheque gebruikt om deze naar de bank te brengen, zal hij het geld van uw rekening gebruiken om te betalen.  2 Doe een aanbetaling om meer geld aan uw account toe te voegen. Wanneer u meer geld op uw bankrekeningen wilt storten, moet u een storting doen. Net als bij opnames, zijn er verschillende manieren om dit te doen:

2 Doe een aanbetaling om meer geld aan uw account toe te voegen. Wanneer u meer geld op uw bankrekeningen wilt storten, moet u een storting doen. Net als bij opnames, zijn er verschillende manieren om dit te doen:  3 Probeer de online bankfuncties van uw bank. Tegenwoordig bieden bijna alle banken een soort online-opties voor het online bekijken en beheren van uw bankrekeningen. Meestal wordt u gevraagd om deze in te stellen wanneer u uw account voor het eerst opent. Deze services verschillen van bank tot bank en van account tot account. Over het algemeen zullen de meeste banken bieden:

3 Probeer de online bankfuncties van uw bank. Tegenwoordig bieden bijna alle banken een soort online-opties voor het online bekijken en beheren van uw bankrekeningen. Meestal wordt u gevraagd om deze in te stellen wanneer u uw account voor het eerst opent. Deze services verschillen van bank tot bank en van account tot account. Over het algemeen zullen de meeste banken bieden:  4 Stel een directe storting in om het handhaven van een balans eenvoudiger te maken. Wil je niet elke keer dat je wordt betaald een reis naar de bank maken? De meeste werkgevers bieden de mogelijkheid om betaald te worden rechtstreeks op uw bankrekening - dit wordt 'directe storting' genoemd. In dit geval worden belastingen ingetrokken voordat het geld op uw account is bijgeschreven.

4 Stel een directe storting in om het handhaven van een balans eenvoudiger te maken. Wil je niet elke keer dat je wordt betaald een reis naar de bank maken? De meeste werkgevers bieden de mogelijkheid om betaald te worden rechtstreeks op uw bankrekening - dit wordt 'directe storting' genoemd. In dit geval worden belastingen ingetrokken voordat het geld op uw account is bijgeschreven.  1 Overweeg om uw betaal- en spaarrekeningen te koppelen. Als u twee afzonderlijke accounts aan elkaar koppelt, betekent dit meestal dat de gelden van de ene account beschikbaar worden gesteld aan de andere voor speciale uitgaven. Als u bijvoorbeeld uw betaal- en spaarrekeningen koppelt, kunt u bij sommige banken het geld van de spaarrekening gebruiken om rekening-courantkredieten op uw betaalrekening te dekken.[8] Andere voordelen zijn:

1 Overweeg om uw betaal- en spaarrekeningen te koppelen. Als u twee afzonderlijke accounts aan elkaar koppelt, betekent dit meestal dat de gelden van de ene account beschikbaar worden gesteld aan de andere voor speciale uitgaven. Als u bijvoorbeeld uw betaal- en spaarrekeningen koppelt, kunt u bij sommige banken het geld van de spaarrekening gebruiken om rekening-courantkredieten op uw betaalrekening te dekken.[8] Andere voordelen zijn:  2 Overweeg een gezamenlijk account te maken met iemand anders. Wanneer u een account bij een andere persoon opent, wordt dit een 'gezamenlijk account' genoemd. Echtparen openen vaak een van deze accounts, maar twee mensen kunnen dit doen. Jij en de co-account opener hebben gelijk bezit over al het geld in de account en kunnen profiteren van alle diensten die bij de account horen. Elke eigenaar kan geld storten of opnemen zonder de andere houder te hoeven antwoorden.

2 Overweeg een gezamenlijk account te maken met iemand anders. Wanneer u een account bij een andere persoon opent, wordt dit een 'gezamenlijk account' genoemd. Echtparen openen vaak een van deze accounts, maar twee mensen kunnen dit doen. Jij en de co-account opener hebben gelijk bezit over al het geld in de account en kunnen profiteren van alle diensten die bij de account horen. Elke eigenaar kan geld storten of opnemen zonder de andere houder te hoeven antwoorden.  3 Overweeg een high-renteaccount te openen. Wilt u meer rente verdienen over het geld dat u langdurig op uw bankrekening opslaat? Veel banken bieden speciale opties voor het starten van accounts met hogere dan normale rentetarieven. Dit verhoogt uw inkomsten op de lange termijn, maar meestal moet u aan bepaalde voorwaarden voldoen om deze accounts te houden. Zie hieronder voor meer informatie:

3 Overweeg een high-renteaccount te openen. Wilt u meer rente verdienen over het geld dat u langdurig op uw bankrekening opslaat? Veel banken bieden speciale opties voor het starten van accounts met hogere dan normale rentetarieven. Dit verhoogt uw inkomsten op de lange termijn, maar meestal moet u aan bepaalde voorwaarden voldoen om deze accounts te houden. Zie hieronder voor meer informatie:  4 Overweeg een certificaat van storting (CD) voor langetermijnwinst. Wanneer u uw geld op een CD zet, stemt u er wettelijk mee in om het voor een bepaalde tijd op te bergen. Dit varieert meestal van enkele maanden tot ongeveer vijf jaar.[11] Gedurende deze tijd mag u geen geld van de CD toevoegen of verwijderen. Omdat u ermee instemt dat de bank uw geld "ongeacht wat" heeft, gedurende de afgesproken tijdsduur, hebben CD's meestal hogere rentetarieven dan basisspaarrekeningen.

4 Overweeg een certificaat van storting (CD) voor langetermijnwinst. Wanneer u uw geld op een CD zet, stemt u er wettelijk mee in om het voor een bepaalde tijd op te bergen. Dit varieert meestal van enkele maanden tot ongeveer vijf jaar.[11] Gedurende deze tijd mag u geen geld van de CD toevoegen of verwijderen. Omdat u ermee instemt dat de bank uw geld "ongeacht wat" heeft, gedurende de afgesproken tijdsduur, hebben CD's meestal hogere rentetarieven dan basisspaarrekeningen.